作者|史慧芳

编辑|六耳

来源|创头条

除了“抢人”,香港又开始放大招“抢公司”,尤其是特专科技类的独角兽。

近日,香港交易所全资附属公司香港联交所刊发咨询文件,建议扩大香港现有上市制度,允许特专科技公司来港上市。并就此征询公众意见,时间为期两个月。

香港的“特专科技”跟内地的“专精特新”多有交叉,具体来看也跟“战略性新兴产业”高度相关。分析人士认为,这将更有利于中概股公司回流香港,以及内地拟上市优质科技公司赴港上市。

-1-

“特专科技”行业对标上交所科创板

10月19日,香港联交所刊发的《特专科技公司上市制度》咨询文件建议修订香港交易所上市规则,让特专科技公司于联交所主板上市。

该文件明确建议,特专科技公司的五大行业包括:新一代信息技术、先进硬件、先进材料、新能源及节能环保、及新食品及农业技术。

该文件还以附录的形式,特别为这五个特专科技行业分别提供行业实例讲解。在每个行业实例中,文件均描述了业内发展状况、业内公司面临的商业化障碍,以及适用的监管框架。

具体而言,新一代信息技术包括云端服务、人工智能;先进硬件包括机器人自动化、半导体、先进通信技术、电动及自动驾驶汽车、先进运输技术、航天科技、先进制造业、量子科技、元宇宙等;

先进材料包括合成生物、智能玻璃、纳米材料;新能源及节能环保包括新能源生产、新储能及传输技术、绿色技术;新食品及农业技术包括新食品科技、新农业科技。

从某种程度上来说,香港的“特专科技公司”与内地正如火如荼发展的“专精特新”也有颇多交叉。当然,无论是“特专科技”还是“专精特新”,基本也都围绕“战略性新兴产业”。

尤其值得一提的是,香港联交所提交的征求意见文件特意对标了上交所的科创板,称其为“最密切相关”,并且还将“特专科技行业”与上交所科创板行业进行了细致地比较。

此外,根据征询意见稿的说明,香港联交所还将按需要不时更新有关特专科技行业及可接纳领域的指引。联交所在获得香港证监会批准后,可在特专科技行业及可接纳领域名单中加入新的行业或领域。

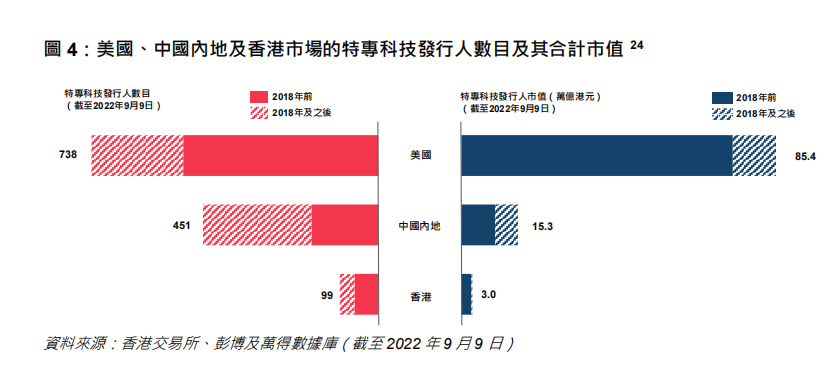

上述文件还将香港资本市场与中国内地、美国市场进行了对比。对比研究的结论称:尽管我们的(香港)市场在 2018 年上市改革后更为多元化,但是就“特专科技行业”的公司上市而言,香港仍落后于美国及中国内地。

文件还称:我们的研究显示,美国及中国内地市场目前有大量特专科技发行人,其中为数不少都是过去四年内才上市的。

-2-

港交所意欲“掐尖”科技独角兽

那么是不是只要属于“特专科技公司”就能很顺利地赴港上市呢?显然也不是。甚至可以说,一般公司想在港交所上市也并不容易。

港交所将要求标的公司的商业化收益门槛、上市时的预期最低市值、研发、最低第三方投资、商业化路径等多方面满足上市资格要求。

通俗地说,香港的资本市场也是想“掐尖”,将特专科技行业的优质独角兽公司纳入其中。

在咨询文件中,港交所建议将特专科技公司分为已商业化公司及未商业化公司。两大类别公司上市门槛不同,其中未商业化公司因为风险较高,规定更为严格。

具体来看,已商业化公司须满足经审计的最近一个会计年度特专科技业务所产生的收益至少达2.5亿港元、IPO预期市值须达80亿元,上市前已从事研发至少三年,研发投资资金须占总营收开支在15%以上。

未商业化公司虽然没有收益要求,但预期市值要求达150亿元,同时上市前已从事研发至少三年,研发投资资金须占总营收开支必须达到50%以上。另外,在商业化路径上,还须展示并在上市文件中披露其可达到商业化收益门槛的可信路径。

此外,港交所还要求,上市申请人须获得来自资深独立投资者相当数额的投资——要求上市申请日期前的至少12个月之前已获得来自至少两名“领航”资深独立投资者的大额投资;

或者来自所有资深独立投资者的合计投资金额达到上市申请人于上市时已发行股本的规定最低百分比,即10%至20%(已商业化公司)或15%至25%(未商业化公司),视乎上市申请人于上市的预期市值而定。

显而易见,满足港交所要求指标的公司基本上也是各科技行业的独角兽企业。

此外,文件还列举了诸多界定原则,而这些原则很多都是围绕公司业务与特专科技的“相关性”进行展开。

比如,对于一家公司如果拥有多个业务分部,并且其中某些业务分部不属于一个或以上特专科技行业,那么联交所将理清公司是否属于“主要从事特专科技相关业务”。

这些原则包括:公司上市前至少三个会计年度的总营运开支及高级管理层资源,是否大部分用于该公司的特专科技业务分部中特专科技产品的研发、商业化、销售。此外,还会考虑估值与与特专科技业务的关系,以及上市募集资金用途是否主要用于其特专科技业务。

-3-

首批标的公司最快明年挂牌

为了繁荣香港资本市场,助力巩固香港国际金融中心地位,港交所也一直在努力。

早在2018年4月,它就公布“引入同股不同权机制及生物科技企业上市”的新机制,成为成立25年来的最大一次改革。此后,内地企业掀起赴港上市热潮。

此次港交所准备进一步修改上市规则,无非也是希望扩大上市公司范围,丰富港股上市公司组合。而通过降低上市门槛,把一些硬科技公司收入麾下,自然有利于增加港交所在国际市场的竞争力。

10月19日下午,港交所上市主管陈翊庭在记者会上透露,如果一切顺利,首批按新规则申请上市的企业可用2022年的财务资料申请,意味最快明年可见到这些公司挂牌。

事实上,近几年来国际金融市场竞争愈发激烈,香港也是压力山大。

从2009年开始,港交所曾有7年位于全球IPO募集资金总额榜首。2021年,香港IPO融资额处于纳斯达克、纽交所及上交所之后,保持全球领先地位,且融资额超3300亿港元。

进入2022年以来,港股新股频繁破发,不少新股成为“烫手山芋”。这也严重挫伤了机构投资者参与的积极性,如今港交所募资额处于放缓的态势。数据显示,2022年前三季度,港股IPO总计56家。募集资金额732亿港元,较2021年同期的2885亿减少74.63%。

加之受国际金融市场影响,港交所承压。今年前三季度,港交所收入及其他收益为132.55亿港元,同比下跌18%,净利润同比下跌28%至70.99亿港元。

“新建议将增加香港上市公司种类,让更多不同类型的公司可进入这个具备深度和流动性的国际市场,同时也为投资者带来更多选择。”港交所集团行政总裁欧冠昇表示。

欧冠昇还谈到,“我们预期这次增设特专科技的新规定后,将有助推动区内以至其他地方在这五个前沿行业的人才和投资金额增长”。

由此可见,香港此举的目的已经非常明显,欲全面提升香港金融服务竞争力。

上周(10月19日),香港特区行政长官李家超交上就任三个多月以来的首份《施政报告》。《施政报告》除了提及广受关注的“高端人才通行证计划”等举措之外,也对吸引优质科技公司多有着墨。

《施政报告》中还提出,计划从“未来基金”拨出300亿元设立共同投资基金,以引进和投资落户香港的企业。将成立香港投资管理有限公司,把近年在未来基金下设立的香港增长组合、大湾区投资基金、策略性创科基金、共同投资基金归一收纳,汇聚资源,由政府主导投资策略产业,吸引和助力更多企业在港发展。

李家超还建议,在今年内成立“引进重点企业办公室”,将针对生命健康科技、人工智能与数据科学、金融科技、先进制造与新能源科技等策略产业,专责引进世界各地高潜力、具代表性的重点企业。

显然,现如今香港不仅抢人,也在不遗余力地展开对优质公司的争抢。

(可关注本公众号,后台索取港交所有关《特专科技公司上市制度》的咨询文件)

.END.

图片来源|网络

如果您还希望阅读更多深度内容,也可以关注直通北交所(ID:tobse666)官方公众号。从这里,一起走进北交所。

登录后发表评论